Por petición popular me dispongo a recordar aquel día. Lo tengo grabado a fuego y, pese al paso de los años, sigue pareciéndome que fue ayer. #NeverForget

Dentro HILO

Dentro HILO

https://twitter.com/mariadelamiel/status/1040628457582067712

Para mi, ese 15 de Septiembre de 2008 empezó todo.

Una licenciada en Derecho trabajando en banca privada. Pese al postgrado en Gestión Patrimonial y Mercados Financieros era incapaz de entender lo que pasaba. Tuve que estudiar, mucho, para poder explicarlo de forma sencilla...

Una licenciada en Derecho trabajando en banca privada. Pese al postgrado en Gestión Patrimonial y Mercados Financieros era incapaz de entender lo que pasaba. Tuve que estudiar, mucho, para poder explicarlo de forma sencilla...

El viernes 12 de sept 2008 llamé al departamento correspondiente del banco privado donde trabajaba:

Yo: Oye, ¿qué pasa con Lehman?

R: Nada, no pasa ni va a pasar nada, sigue siendo triple A. Ningún problema.

Yo: Ok, gracias. Crucemos dedos.

Yo: Oye, ¿qué pasa con Lehman?

R: Nada, no pasa ni va a pasar nada, sigue siendo triple A. Ningún problema.

Yo: Ok, gracias. Crucemos dedos.

El lunes 15 sept 2008. Desperté y la radio hablaba de la mayor quiebra de la historia.

No lo podía creer.

Me quise morir.

No lo podía creer.

Me quise morir.

Llegar a la oficina y encontrarme con compañeros llorando o con crisis de ansiedad.

- Lehman en bancarrota

- ¿Sabes lo que eso supone?

- Es el fin

#vamosamorirtodos

- Lehman en bancarrota

- ¿Sabes lo que eso supone?

- Es el fin

#vamosamorirtodos

El banco donde trabajaba tenía unos 500 millones de euros afectados por Lehman. Millones ya esfumados y que estaban repartidos en las cuentas de cientos de clientes.

Descuelga el teléfono, llama a tus clientes y explícaselo.

Descuelga el teléfono, llama a tus clientes y explícaselo.

La mayoría de ellos no sabía nada de Lehman Brothers Holding Inc.

- Gracias por informarme pero ¿a mí eso me afecta?

[Tierra trágame]

- Mire, Ud. tiene un producto ligado a la acción de Santander y de BBVA, pero el emisor es Lehman. Es posible que no recupere nunca su dinero.

- Gracias por informarme pero ¿a mí eso me afecta?

[Tierra trágame]

- Mire, Ud. tiene un producto ligado a la acción de Santander y de BBVA, pero el emisor es Lehman. Es posible que no recupere nunca su dinero.

En la noche del 14 al 15 de septiembre de 2008 las autoridades estadounidenses firmaron el acta de defunción de Lehman Brothers. El cuarto mayor banco de inversión de Wall Street, una firma señera con 158 años a sus espaldas, era historia.

De la noche del viernes a la mañana del lunes los mercados financieros vieron cómo uno de los principales eslabones del mercado financiero se volatilizaba. Había empezado la onda expansiva pues el mercado estaba lleno de vasos comunicantes.

Vasos comunicantes entre entidades financieras que eran, y son, los que mantienen el sistema financiero en pie. Los bancos se prestan dinero entre sí, son contrapartidas de otros, incluso unos financian a otros o tienen líneas de crédito La quiebra de Lehman quebró el sistema.

De hecho, horas después de la quiebra de Lehman, la mayor aseguradora del mundo, AIG, levantó la mano para reconocer que no podía más; que o le mantenían con vida con un chute de dinero, o caía detrás...

y entonces, las mismas autoridades que no habían acudido en auxilio de Lehman, suministraron 85.000 millones de dólares a AIG alegando, ahora sí que era "too big to fail" y suponía un gran "riesgo sistémico" para el mundo.

¿Por qué AIG sí era una entidad "too big to fail" (demasiado grande para caer) y Lehman no? ¿Por qué no se impidió la quiebra de Lehman? Son las preguntas sin respuesta que diez años después siguen siendo un misterio, aunque hay diversas teorías.

Lehman e IAG no eran las únicas. Ese fin de semana también entró en estado terminal Merrill Lynch, otra de las firmas legendarias de Wall Street, pero el lunes volvió al mercado comprada ya por Bank of America.

Y todo cambió...

“En una semana, el Wall Street que todos conocían ha muerto”. Así rezaba un titular en The Wall Street Journal.

Pero ¿cómo era posible haber llegado hasta aquí?

“En una semana, el Wall Street que todos conocían ha muerto”. Así rezaba un titular en The Wall Street Journal.

Pero ¿cómo era posible haber llegado hasta aquí?

Tras el 11-S en 2001 y las palabras de Bush en 2002 se empezó a generar una burbuja: dinero barato y para todos...

“Ser propietario de una casa es parte del sueño americano. Y por eso, ayer mismo pedí al sector privado que nos ayude, y que ayude a los que desean comprar casas.”

“Ser propietario de una casa es parte del sueño americano. Y por eso, ayer mismo pedí al sector privado que nos ayude, y que ayude a los que desean comprar casas.”

Continuó el Presidente Bush diciendo:

“Necesitamos más dinero en el mercado para los compradores de bajas rentas que por primera vez acceden a la vivienda”.

Y dicho y hecho. La Reserva Federal bajó los tipos de interés del 6% al 1%.

“Necesitamos más dinero en el mercado para los compradores de bajas rentas que por primera vez acceden a la vivienda”.

Y dicho y hecho. La Reserva Federal bajó los tipos de interés del 6% al 1%.

El dinero era barato y fácil de conseguir, así lo había querido el Presidente Bush y así fue.

8.000 banco y sociedades hipotecarias americanas salieron a la calle a conceder préstamos para que los norteamericanos compraran casas.

8.000 banco y sociedades hipotecarias americanas salieron a la calle a conceder préstamos para que los norteamericanos compraran casas.

Además, en el año 2005 los demócratas derribaron la ley que embridaba a Fannie Mae y Freddy Mac, los gigantes hipotecarios de EEUU. Ambas compraban los préstamos de mejor calificación de las entidades financieras y las titulizaban (hacían paquetitos de hipotecas y los vendían)

¿Os imagináis el mundo lleno de hipotecas de baja calidad, concedidas a gente sin recursos, y comercializadas como paquetitos de deuda súper rentable por todos los bancos mundiales desde Asia hasta Europa?

Sí, eso mismo ...

Sí, eso mismo ...

Entonces llegaron los NINJA: los No Income, No Job, No Assets.

O lo que es lo mismo, los que no tenían ingresos, ni trabajo, ni propiedades a los que se les concedieron hipotecas para que cumplieran el sueño americano.

O lo que es lo mismo, los que no tenían ingresos, ni trabajo, ni propiedades a los que se les concedieron hipotecas para que cumplieran el sueño americano.

Hipotecas concedidas a NINJA = hipotecas subprime = hipotecas basura.

Y lo peor estaba por llegar. Dos años después de aquello (en 2003), el presidente de la Reserva Federal (A. Greenspan) decidió que ya estaba bien de dinero barato.

Y lo peor estaba por llegar. Dos años después de aquello (en 2003), el presidente de la Reserva Federal (A. Greenspan) decidió que ya estaba bien de dinero barato.

Los tipos de interés en EEUU empezarón a subir. Desde el 1% que estaban en 2003, pasaron al 3% en 2005 y alcanzaron el 5,5% en 2006.

Ya estaban todos pillados.

Ya estaban todos pillados.

Aquellos sin ingresos, sin trabajo y sin propiedades que garantizaran sus deudas no podían devolver el dinero prestado. Así, metían las llaves en un sobre, las enviaban al banco que les había prestado el dinero y abandonaban la casa.

Las deudas de millones de norteamericanos se habían vendido en paquetitos (titulizaciones) por todo el planeta.

Ya estaba el lío montao’

Ya estaba el lío montao’

El primer síntoma de las turbulencias que se avecinaban se produjo en abril de 2007 con la quiebra de New Century Financial, una pequeña entidad especializada en la concesión de estas hipotecas NINJA.

Pero es en agosto de 2007 cuando los sabios fechan el inicio de la demoledora crisis. En ese mes y en tan sólo tres días (del 6 al 9) quebraron tres sociedades hipotecarias estadounidenses y en Europa, el banco francés BNP Paribas anunció la suspensión de tres de sus fondos.

Los fondos de BNP tenían dentro activos ligados a las hipotecas subprime (aquellos famosos CDO y ABS) y debido al desplome del precio de estos no podía calcular el valor liquidativo de sus fondos y se veía obligado a bloquear la retirada de dinero por parte de los inversores.

La situación comenzó a extenderse y el mercado interbancario, allí donde van los bancos a prestarse dinero, quedó paralizado. Ningún banco se atrevía a prestar a otro por miedo a que tuviera en su balance ABS, CDO o titulizaciones ligados a hipotecas subprime.

Empezaron las inyecciones de liquidez por parte de los Bancos Centrales para que el sistema funcionase. Así se inició el 2008, pero el contagio ya era evidente. Todos los bancos empezaron a anunciar pérdidas millonarias. Todos, grandes y pequeños estaban heridos de muerte.

En marzo de 2008, la Reserva Federal facilitó un préstamo de emergencia a JP Morgan Chase para intentar evitar la caída de Bear Sterns otro banco de inversión y broker global que estaba hasta las cejas de valores respaldados por activos inmobiliarios subprime.

Ah, qué historia de suspense - o terror- tan magnífica ¿verdad?

Se sabía que los bancos tenían problemas, pero nadie sabía el alcance de estos. En verano de 2008, Lehman había perdido ya el 94% de su valor en bolsa desde sus máximos alcanzados en 2007. Era la crónica de una muerte anunciada a la que, dicen, contribuyó su CEO, Richard Fuld.

La supervivencia de Lehman pasaba irremediablemente por la entrada de un nuevo gran accionista que recapitalizara la entidad o por su venta a terceros. Incluso W.Buffett estuvo mirando las cuentas, pero descartó la compra por falta de garantías desde el Tesoro americano.

Lo mismo ocurrió con Barclays y Bank of America, estas se habían postulado como posibles compradoras de Lehman pero ese fin de semana Barclays abandonó la idea y Bank of America se quedó con Merrill Lynch.

Fue la madrugada del domingo 14 al lunes 15 de septiembre de 2008.

Fue la madrugada del domingo 14 al lunes 15 de septiembre de 2008.

Y todo lo que vino después ya lo conocen, o deberían, y da para otro hilo.

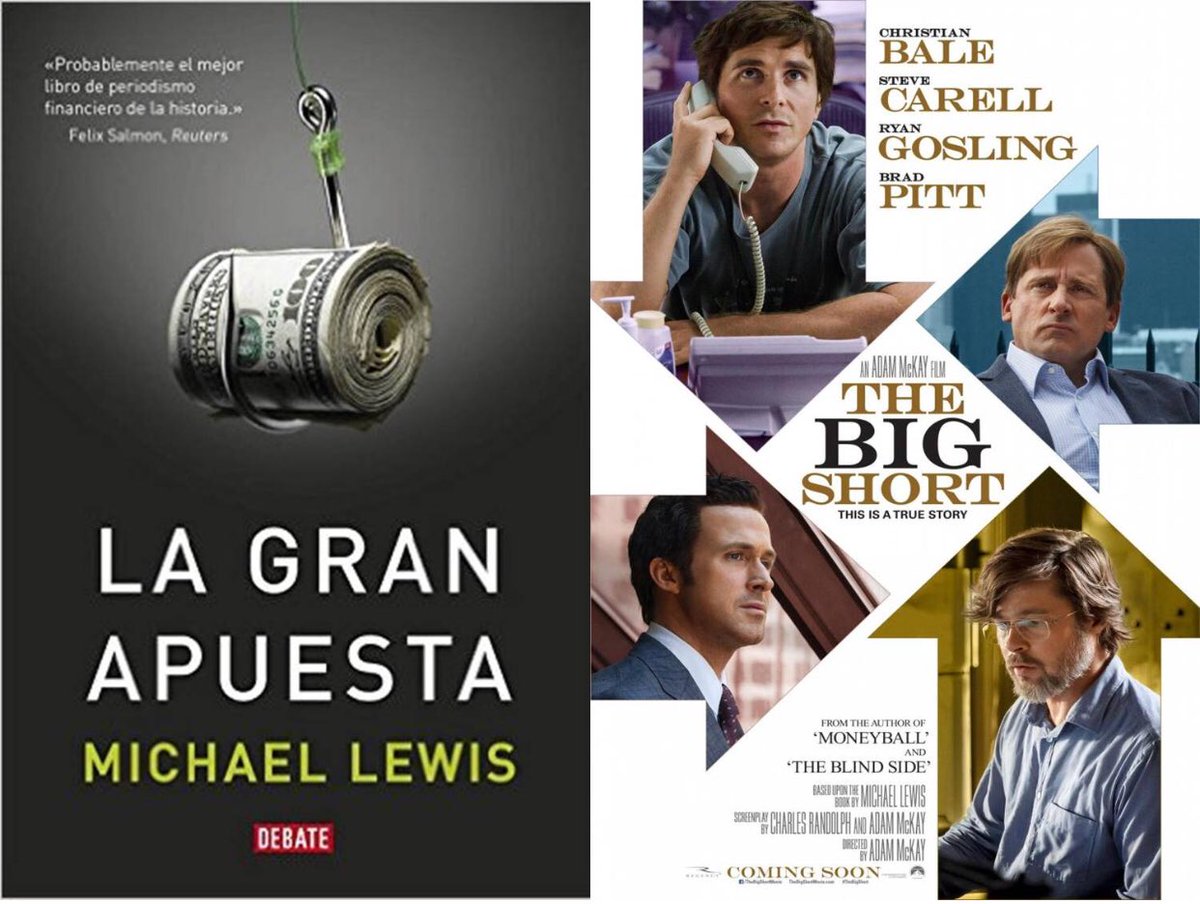

Una última cosa, una vez leída mi aportación a la memoria. Si les gusta, deben leer “La Gran Apuesta” y ver la película del mismo nombre con un reparto excepcional.

Una última cosa, una vez leída mi aportación a la memoria. Si les gusta, deben leer “La Gran Apuesta” y ver la película del mismo nombre con un reparto excepcional.

“Margin Call” es floja y muy superficial para tratar este tema del Lehman. Mucho mejor “La Gran Apuesta” sin duda.

Y también, pueden leer y ver el documental que ganó Oscar en 2011 “Inside Job”

Y también, pueden leer y ver el documental que ganó Oscar en 2011 “Inside Job”

Y cierro aquí el HILO, la vida me espera y ya tengo hambre. Feliz fin de semana.

• • •

Missing some Tweet in this thread? You can try to

force a refresh